Что такое 18/02?

Это учет расчетов налогов на прибыль организации. Благодаря содержанию 18/02 существует общая система, по которой все организации - налогоплательщики, отчитываются по доходам. Положение регулирует понятия постоянные и временные разницы дохода, а также отложенные налоговые активы и отложенные налоговые обязательства.

Какие изменения произошли в 2020 г.?

- Отчет о финансовых результатах – поменялась форма отчета и добавилась новая строка 2530 в раздел «Справочно».

- Порядок учета временных разниц при дооценке основных средств – новая строка 2530 введения как раз для отображения налога на прибыль от операций, результат которых не включается в чистую прибыль. Теперь временная разница должна отражаться в периоде оценки в качестве ОНО (дебет 83, кредит 77). Разница в момент начисления амортизации списывается с дебетового счета 77 и кредитного 83.

- Балансовый метод – изменение формулировки временной разницы и изменение самого отчета. Прежняя версия считается затратной в плане финансов и энергии бухгалтера. Несмотря на это сам отчет выглядит громоздким. Минфин не ограничивает в выборе формы. Если балансовый метод не поддается, то можно использовать старую форму отчета.

- Временные разницы – с 2020 года к ним стали относиться разницы при создании резервов.

- Изменение формулировок – аббревиатура ПНА (постоянный налоговый актив) меняется на ПНД (постоянны налоговый доход), а ПНО (постоянное налоговое обязательство) теперь ПНР (постоянный налоговый расход).

18/02 и 1С

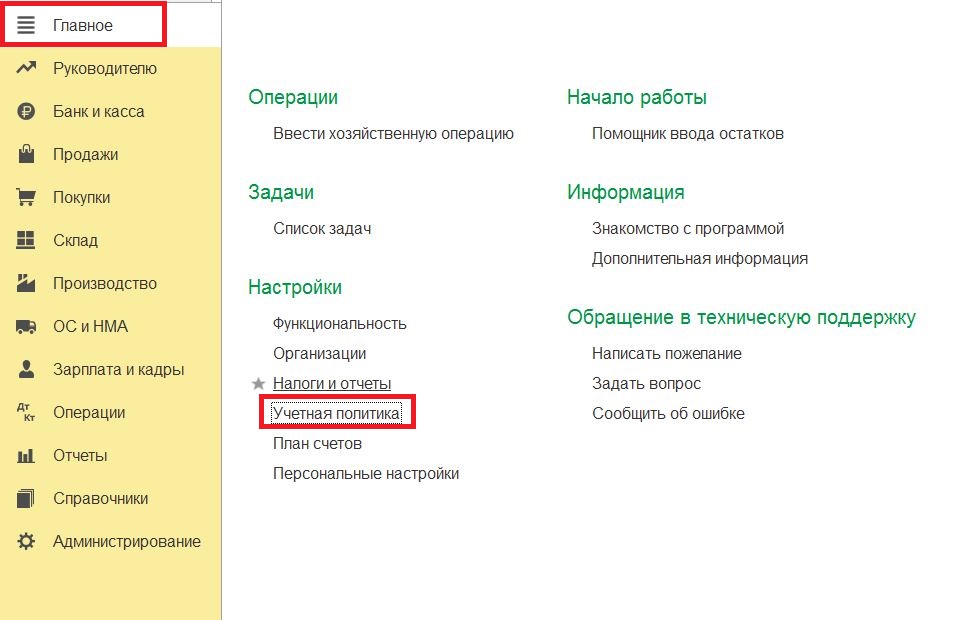

Все изменения отражены в программе 1С. Для начала работы, нам нужно применить балансовый метод. Заходим в меню «Главное», «Настройки», «Учетная политика».

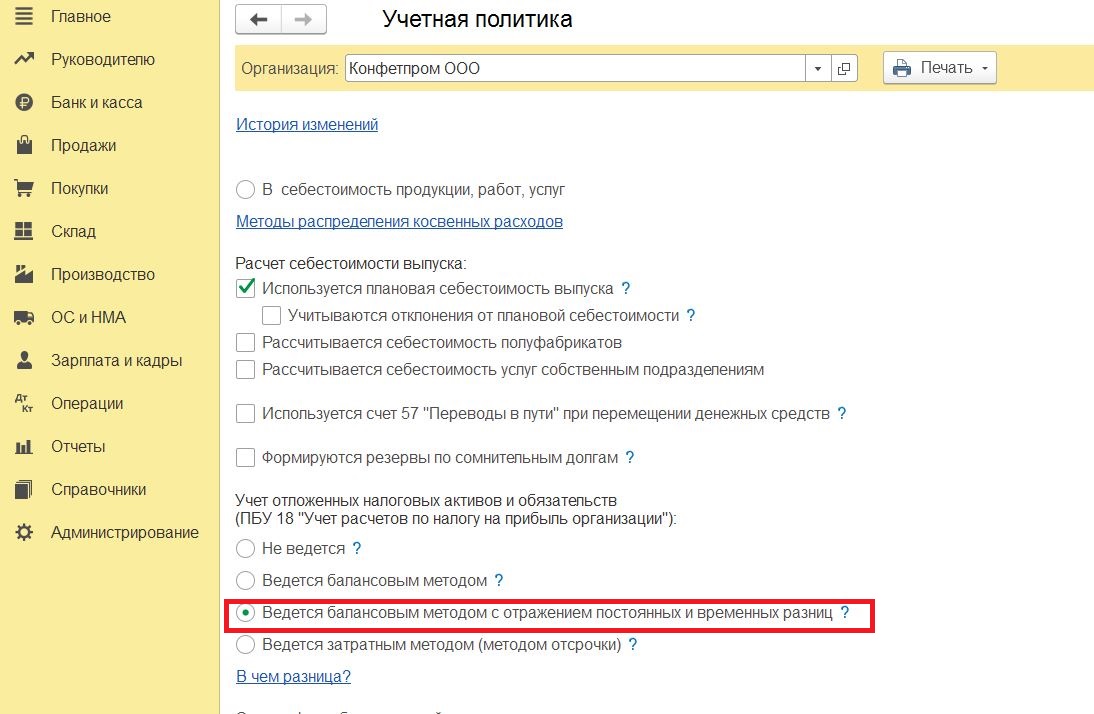

Перед нами открылся список настроек. Выбираем балансовый метод.

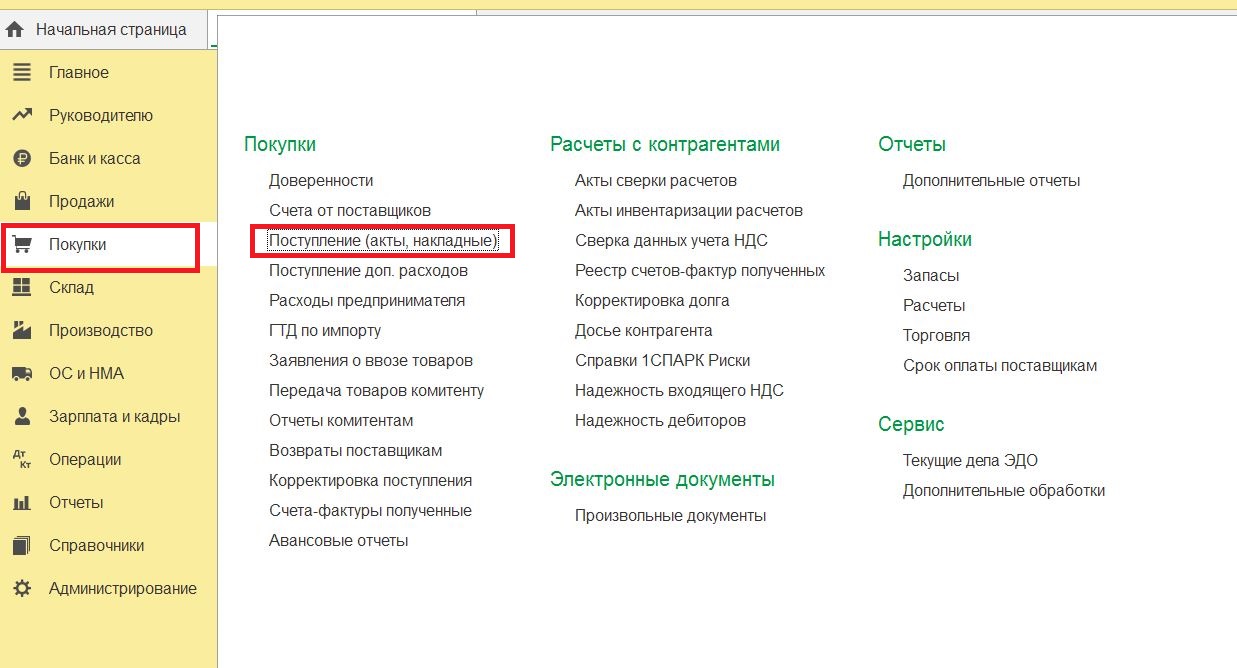

Теперь рассмотрим постоянную разницу. Программа может зарегистрировать ее автоматически. Переходим: «Поступление», «Услуги».

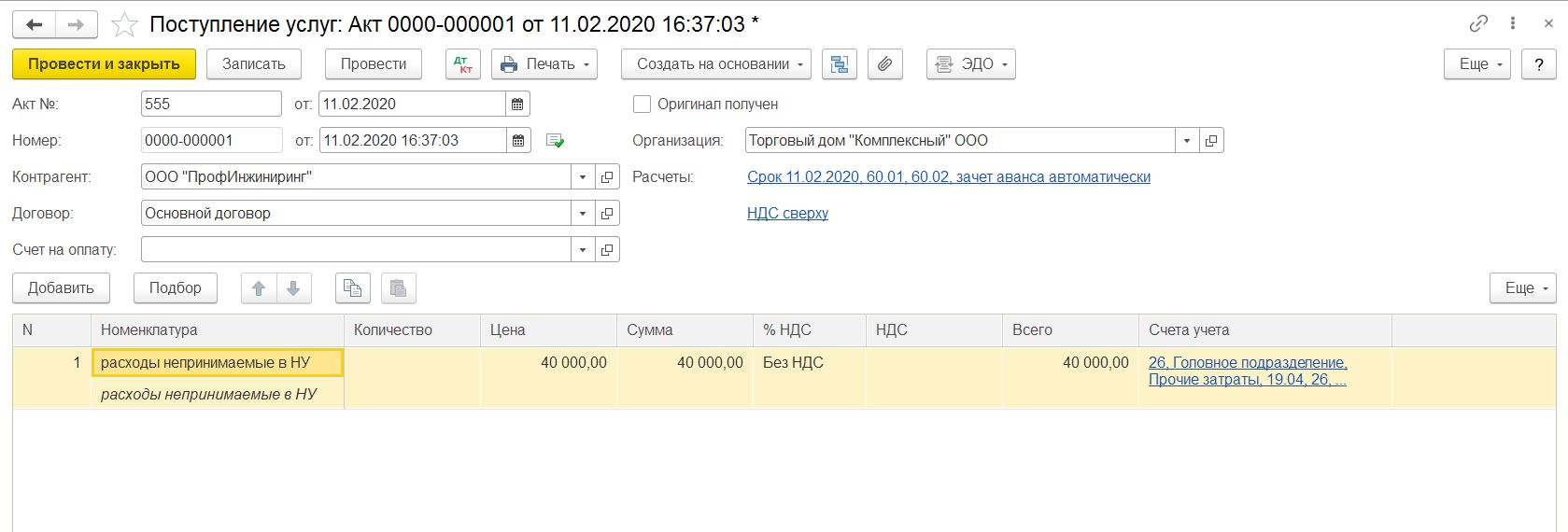

В документе указываем номенклатуру и стоимость. Выбираем счет 26 «Общехозяйственные расходы», статью затрат «Не учитываемые в целях налогообложения» и статью «Прочие доходы и расходы» при использовании счета 91. Проводим.

После проведения по счету 26 расходов на налог нет, поэтому будет зарегистрирована соответствующая разница.

Временная разница. Для автоматической регистрации нужно, чтобы операция для бухгалтерии и налоговой отображалась в разных учетах. Разницы делятся на налогооблагаемые и вычитаемые. Разделение зависит от того, как временная разница влияет на налогооблагаемую прибыль. Если расходы в бухгалтерском учете за текущий месяц, а в налоговом за последующий - это вычитаемая разница.

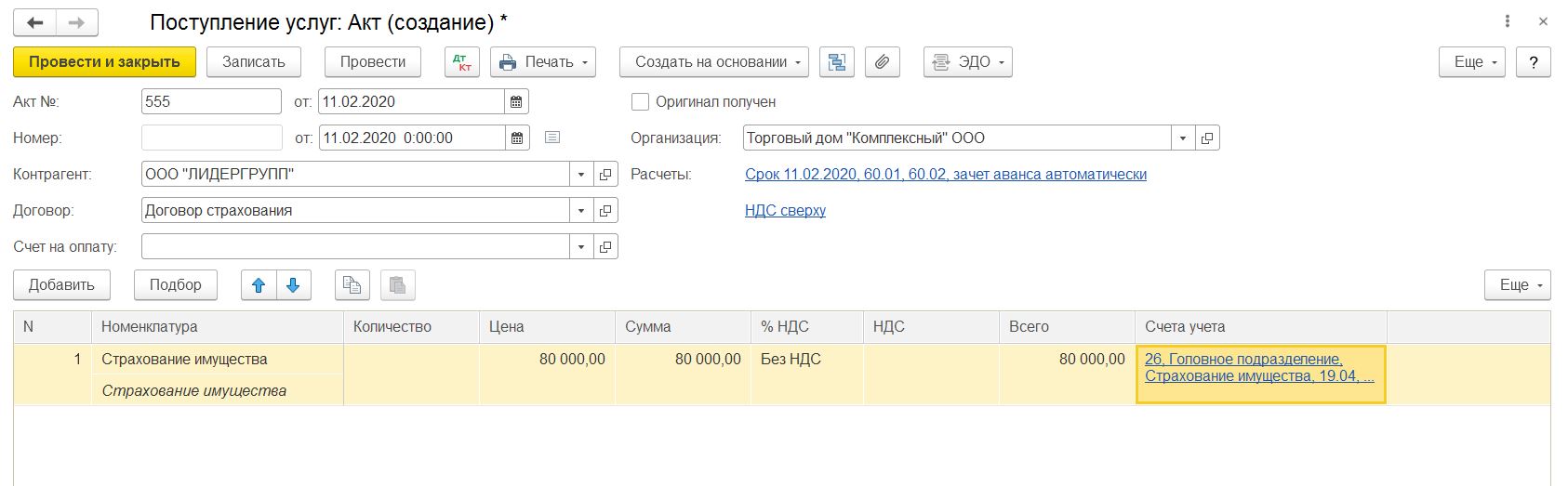

Попробуем отразить в 1С. Нам снова нужно сформировать акт «Поступление услуг». Алгоритм схож: указываем номенклатуру, счет 26, но теперь в налоговом учете по дебету выбираем счет 97.21 (прочие расходы будущих периодов).

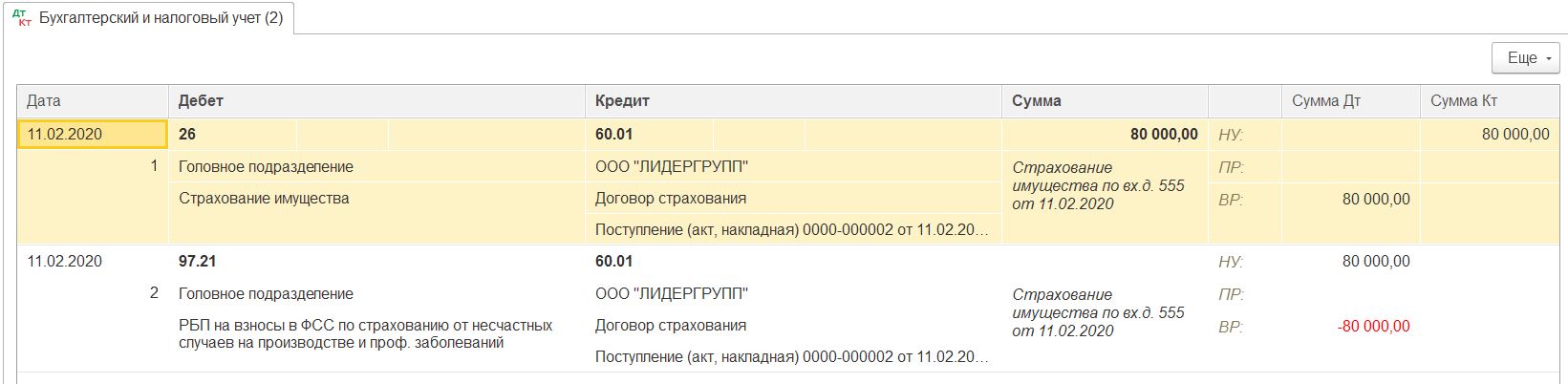

Проводим. Получается, что по счету 26 у нас положительная разница, а по 97.21 – отрицательная.

Теперь разбираемся с основными средствами и налогооблагаемыми разницами. Как вы понимаете, логика определения разницы следующая: расходы указаны в налоговом учете за текущий период, а в бухгалтерском за последующие – это налогооблагаемая разница.

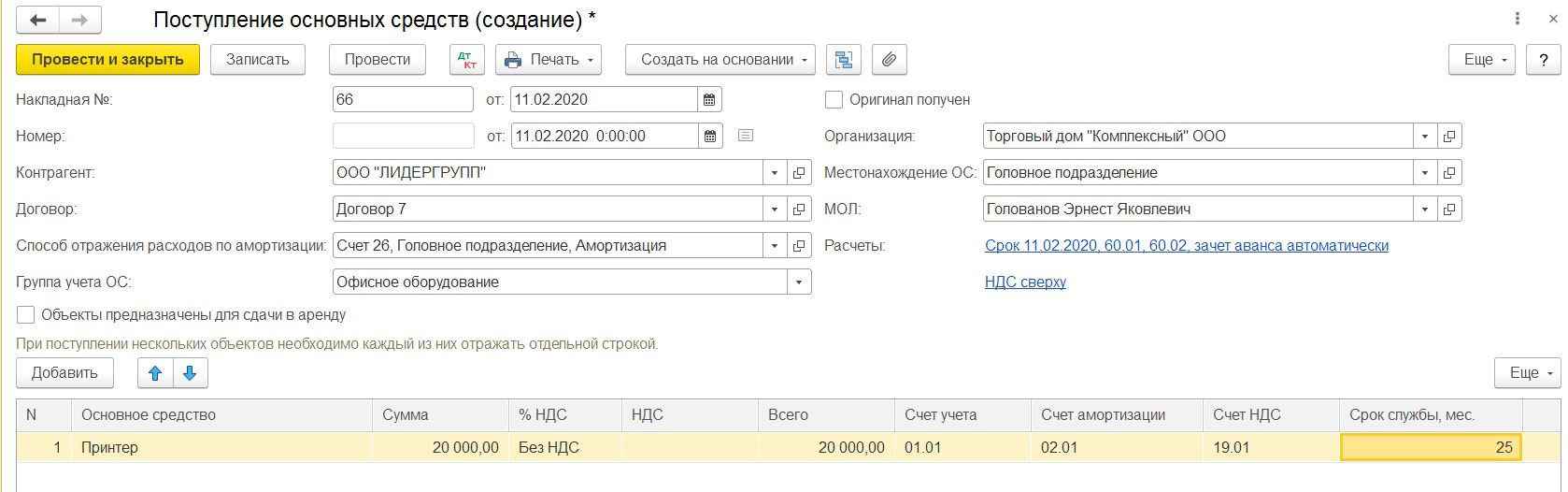

Выбираем раздел «Поступления», документ «Основные средства». Сверху мы вбиваем информацию о компании, контрагенте и способе отражения амортизации. В нижней части расположена таблица. В ней нужно указать объект – название, стоимость, счет учета, счет амортизации и срок полезного использования.

Проводим. Что у нас получилось?

Документ принимается к учету, сумма списывается со счета 08.04.2 на счет 01.01. Здесь есть нюанс, если сумма меньше 100 тыс. руб., то она отправиться со счета 01.01 на счет 26.

Внешний вид отчета будет отличаться от привычного. Он будет выглядеть больше, но его результат аналогичен привычной версии. На данный момент Минфин не запрещает отчетность в старом формате. Если вы предпочитаете прежнею версию, то переходить в настройках 1С на балансовый метод не нужно. При возникновении сложностей, наши клиенты всегда могут обратиться в службу поддержки «АСТЭК-1С».